Steve H. Hanke es profesor de economía aplicada en la Universidad Johns Hopkins y Senior Fellow del Cato Institute.

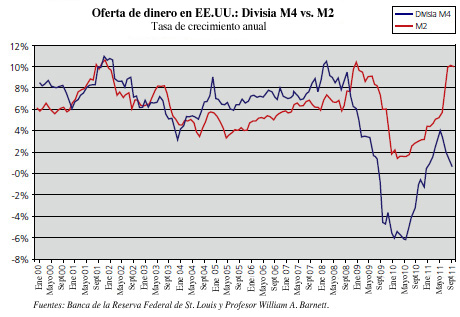

Steve H. Hanke es profesor de economía aplicada en la Universidad Johns Hopkins y Senior Fellow del Cato Institute.Sólo considere los datos del crecimiento de la oferta de dinero para EE.UU. La medida más amplia de dinero publicada por la Junta de Gobernadores del Sistema de la Reserva Federal en Washington, D.C., es la M2. Esta medida es ampliamente usada por los analistas. Recientemente ha registrado una rápida aceleración. En este momento, la M2 crece a una tasa anual de 10 por ciento, lo cual da credibilidad a la frase "hacia adelante y hacia arriba" (ver gráfico 1).

Además de asignarles un peso a los componentes de la oferta de dinero para producir una métrica Divisia, es importante incluir la gama más amplia de componentes posible. Entre más amplia la medida de la oferta de dinero, mejor. El profesor Bill Barnett de la Universidad de Kansas ha hecho eso precisamente con una amplia medición del dinero: la Divisia M4.* A diferencia de la M2, la más amplia Divisia M4 ha caído rápidamente y actualmente está estancada.

Esta contracción en la oferta de dinero es una señal de que hay problemas y nos deja con la interpretación de los estudiantes escolares. Es muy probable que la economía estadounidense esté encaminada hacia una recesión para mediados del 2012.

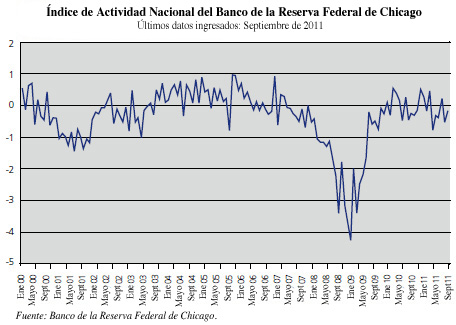

Podemos estar relativamente seguros de esta sombría conclusión debido a la siguiente combinación: una oferta de dinero (Divisia M4) que no crece y una economía muy "débil". Una medida confiable que nos dice qué esta pasando hoy en día en la economía estadounidense es el Índice de Actividad Nacional del Banco de la Reserva Federal de Chicago. El índice es un promedio ponderado de 85 indicadores mensuales. Un valor de cero señala que la economía crece de acuerdo con las tendencias de largo plazo. Las lecturas positivas y negativas señalan tasas de crecimiento por encima y por debajo de las tendencias, respectivamente. Como podemos ver en el siguiente gráfico, la economía estadounidense está en problemas —es incapaz de alcanzar siquiera su tasa de crecimiento de acuerdo con las tendencias de largo plazo.

Después de armar una serie de estadísticas económicas que nunca cuadraron, a Grecia se le permitió ingresar a la Unión Monetaria Europea el 1 de enero del 2001, dos años enteros después de los 11 miembros participantes originales. Ahora que Grecia está en proceso de hacer implosión y es incapaz de llevar a cabo las reformas prometidas y pagar el interés de sus deudas, el país ha caído en donde ha estado durante gran parte de su historia moderna.

Mientras un grupo de trabajo de eurócratas llegó de Bruselas para brindar consejos de "expertos", un periódico griego publicó el siguiente titular: "Llegaron los carceleros". Si el espacio lo hubiera permitido, el titular podría haber incluido las siguientes palabras adicionales: "Han venido muchas veces, pero los reos siempre se han fugado".

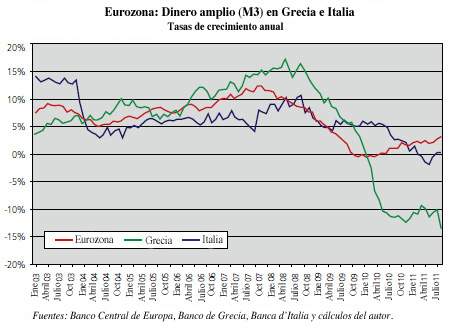

Para entender exactamente qué tan desesperadas están las cosas en Grecia, sólo tenemos que ver este gráfico con las tasas de crecimiento de la oferta de dinero amplio (M3) para la eurozona. En septiembre del 2011, la métrica M3 se contraía a una tasa anual del 13,6 por ciento en Grecia (Nota: los datos de la M3 para la eurozona son una simple suma de los componentes de la M3, no una métrica Divisia, porque la eurozona no reporta datos de Divisia). Dado que la medida del dinero amplio (M3) en Grecia tiene 20 meses de contraerse, al nuevo Primer Ministro de Grecia, Lucas Papademos, se le dificultará encontrar la manera de enderezar al país.

El Primero Ministro Monti luchará contra un enorme viento en contra. Los bancos italianos hoy se apresuran a recaudar más capital, así como elevar sus razones de activos financieros. Ya que los precios de las acciones de los bancos se cotizan por debajo de su valor contable, esto significa que los bancos se verán obligados a reducir sus activos de riesgo (préstamos). De hecho, UniCredit, el banco más grande de Italia, ha anunciado que se deshará del 11 por ciento de sus activos ponderados por riesgo, y que la mayor parte vendrá de sus operaciones bancarias corporativas y de inversión.

Aunque las recapitalizaciones bancarias italianas bien podrían ser exactamente lo que pidieron los reguladores bancarios, asestarán un golpe al crecimiento italiano, desde ya inexistente, del dinero amplio italiano (M3), empujando esa métrica a territorio negativo y tal vez propinando un puñetazo paralizante a la economía.

Los ejercicios de recapitalización bancaria y las contracciones en los balances generales que actualmente se dan en Europa y en la mayoría de las demás partes del planeta prometen tener consecuencias económicas negativas de gran alcance. Realmente sí es una maldita cosa tras otra.

*Nota: Para quienes quieran ahondar en los detalles de los índices Divisia, el mejor lugar para comenzar es el nuevo libro de Bill Barnett —Getting It Wrong: How Faulty Monetary Statistics Undermine the Fed, the Financial System, and the Economy (Equivocándose: Cómo estadísticas monetarias incorrectas socavan a la Fed, al sistema financiero, y a la economía). Lo publicará MIT Press en febrero de 2012. Además, las nuevas medidas Divisia de la oferta de dinero de Barnett se encontrarán en el sitio web del Center for Financial Stability (http://www.centerforfinancialstability.org) para principios de diciembre del 2011.

No hay comentarios.:

Publicar un comentario